毎月3万円で3000万円の「プライベート年金」をつくる 米国つみたて投資 (太田創/かんき出版)

購入価格: Kindle Unlimited(0円)

評価:

この記事は約2分36秒で読めます

投資の初心者も初心者なので、へーと思う部分がいくつかあった。

人生一発逆転的な投資ではなく、長期的、安定的な投資をしようと思う人には良書だろう。少なくとも私は、この本で教わった通りに、素直に取り組みたいと思う。

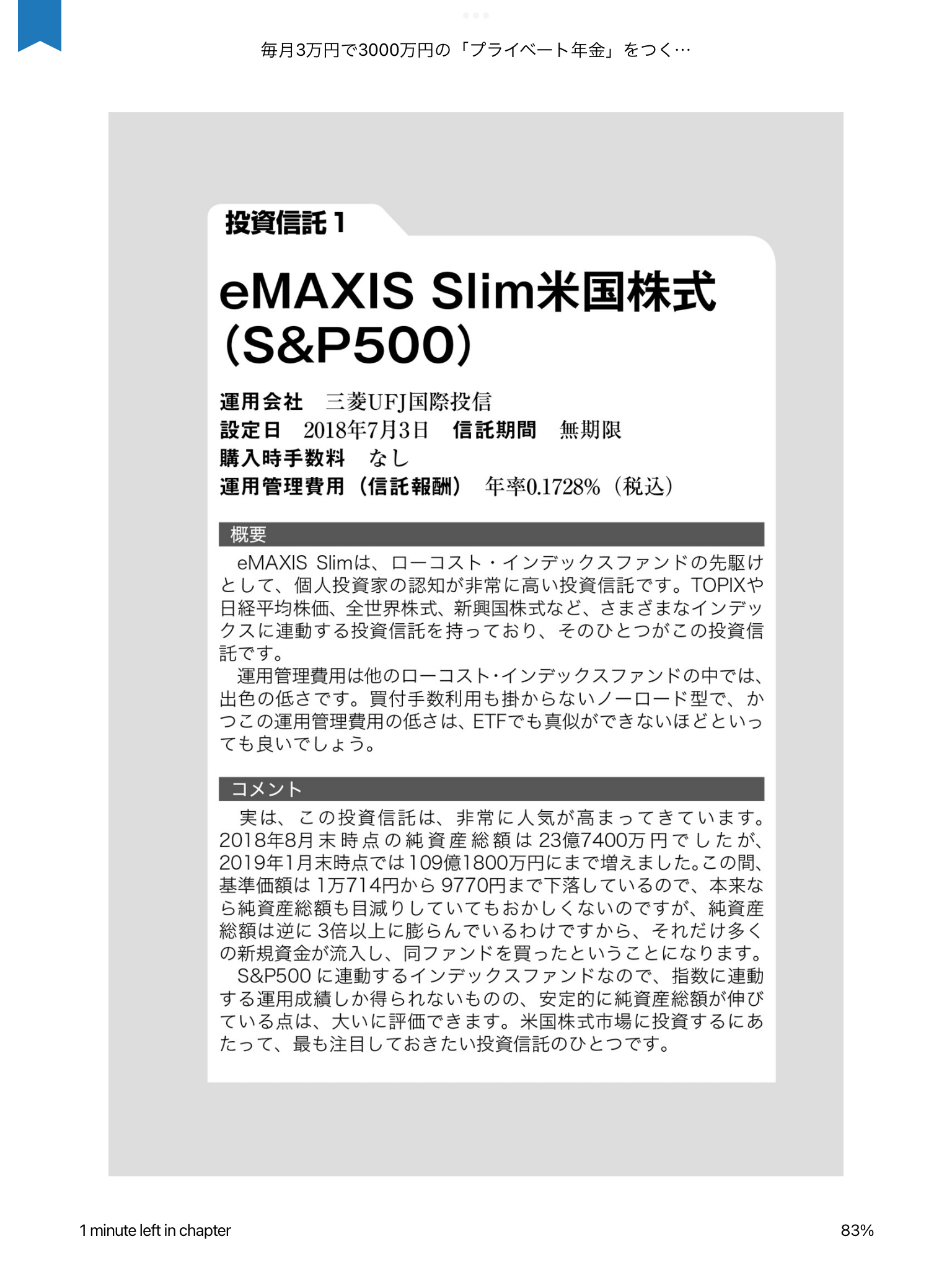

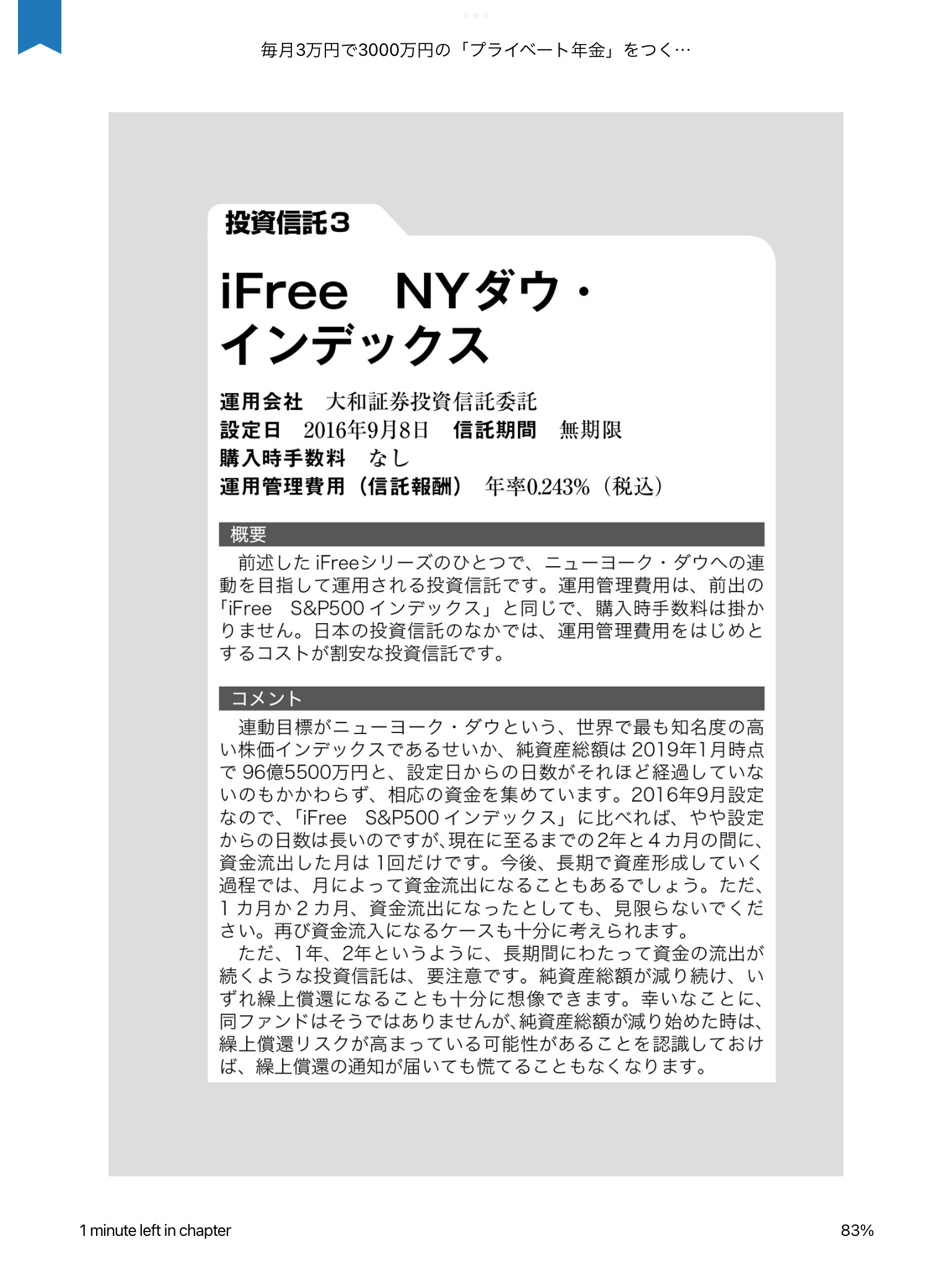

とりあえず、買うべきインデックス型ファンドは以下三つ。

投資する際の大原則として、「知らないものには手を出さない」というものがあります。

「下がったところで買い増し」と言うのは簡単ですが、底値を的確に見極められる人は、ほとんどいません。大概、今が「底値だ!」と思って買ったら、さらに下がってしまい、逆に損失が増えてしまったという、泣くに泣けないケースはよくあります。 つまり、本当の底値を見極めるのは非常に難しいということです。そうであれば、下がったからたくさん買うというのではなく、感情を挟まず淡々と毎月決まった金額で、同じものを買い続けていけば良いのです。

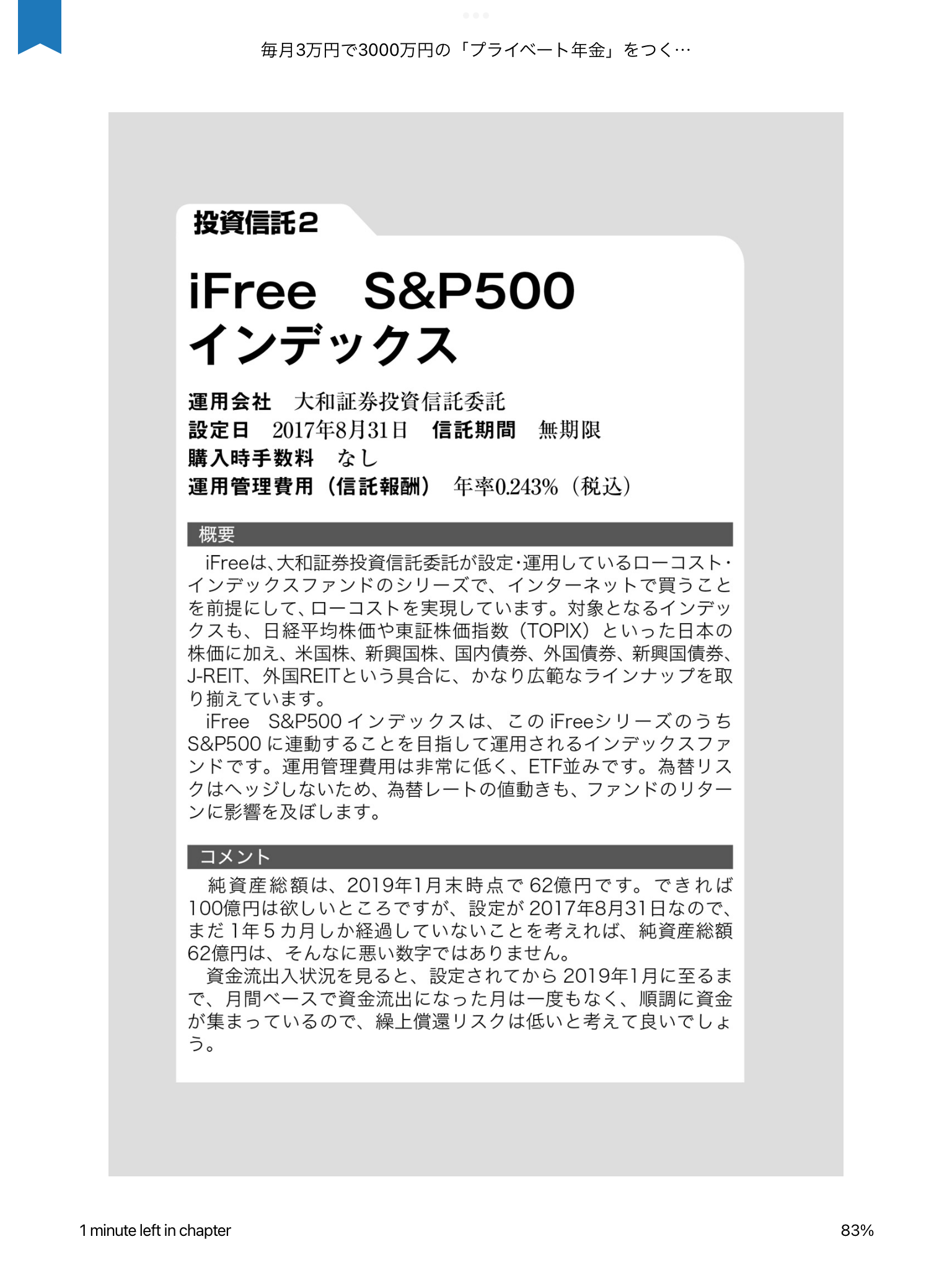

純資産総額を見る際の1つの基準は、それが30億円を上回っているかどうかです。30億円を下回り、10億円、5億円というように、純資産総額の水準が非常に低い投資信託は、繰上償還されるリスクが高まります。繰上償還されてしまったら、長期投資ができません。投資信託で長期の資産形成を目指すなら、繰上償還されないように、ある程度、純資産総額が大きな投資信託を選ぶべきでしょう。

次にチェックするべきは資金の流出入状況です。多くの投資信託は「追加型」といって、運用開始後、いつでも追加購入、解約ができる仕組みになっています。したがって日々、新規の買付によって資金が流入する一方、解約による資金流出が生じています。その差し引きで、新規の買付額が解約額を上回れば資金流入ですし、逆に解約額が新規の買付額を上回れば資金流出になります。 継続的に資金が流出している投資信託は、純資産総額の絶対水準にもよりますが、選ばない方が無難です。ましてや、純資産総額が30億円に満たないのに、資金流出が止まらないような投資信託は早晩、繰上償還されるリスクが高いと判断するべきでしょう。

出版社・編集者の皆様へ──商業出版のパートナーを探しています

*本ブログの連載記事「アメリカでホームレスとアートかハンバーガー」は、商業出版を前提に書き下ろしたものです。現在、出版してくださる出版社様を募集しております。ご興味をお持ちの方は、info@tomonishintaku.com までお気軽にご連絡ください。ブログ一覧

-

ブログ「むろん、どこにも行きたくない。」

2007年より開始。実体験に基づくノンフィクション的なエッセイを執筆。不定期更新。

-

英語日記ブログ「Really Diary」

2019年より開始。英語の純粋な日記。呆れるほど普通なので、新宅に興味がない人は読む必要なし。

-

音声ブログ「まだ、死んでない。」

2020年より開始。日々の出来事や、思ったこと感じたことを台本・編集なしで吐露。毎日更新。

関連記事

天才たちの日課 クリエイティブな人々の必ずしもクリエイティブでない日々

2020/09/02 エッセイ book, migrated-from-shintaku.co

アインシュタイン、デカルト、モーツァルトと、名だたる天才たちの日常生活が100人 ...